不動産売買に関する税金

イントロダクション

- 不動産売買に関する税金の概要

不動産売買に課税される税金一覧表に関する説明

- 個人売主への課税関係

個人売主に課税される所得税・住民税に関する説明

分離課税・譲渡所得の計算・不動産所有期間別の税率・マイホームを売ったときの特例について- 法人売主への課税関係

法人税・法人住民税・事業税の課税に関する説明

法人税・法人住民税・事業税・土地譲渡益重課税について- 低額譲渡と課税関係

時価の50%未満の価格で売買する場合の課税関係に関する説明

登記申請のご依頼・ご相談

不動産に関する権利登記のご依頼・ご相談につきましては、当コンテンツの登記申請のご依頼・ご相談をご覧下さい。

不動産売買に関する税金の概要

不動産を売買する場合、売主・買主の双方に、様々な税金が課税されます。

| 課税される者 | 税目 | |

|---|---|---|

| 買主・売主 | 印紙税 | |

| 売主 | 個人 | 所得税・住民税(所得税等) |

| 法人 | 法人税・法人住民税・事業税(法人税等) | |

| 買主 | 不動産取得時 | 登録免許税 |

| 不動産取得税 | ||

| 低額譲渡の場合 贈与税または所得税等もしくは法人税等 | ||

| 不動産保有中 | 固定資産税 | |

| 都市計画税 | ||

当ページについて

当ページでは、個人の売主に課税される所得税等について個人売主への課税関係で概説し、法人の売主に課税される法人税等について法人売主への課税関係で概説します。

また、不動産を低額譲渡した場合の課税関係について、当ページ低額譲渡と課税関係で解説いたします。

低額譲渡の場合以外の「買主」への課税関係については、当コンテンツの不動産取得者に関する税金をご覧ください。

個人売主への課税関係

所得税・住民税の分離課税

個人が不動産を売却した場合、一部の例外を除いて、譲渡益(譲渡所得)に対して譲渡所得による所得税・住民税(所得税等)が分離課税されます。

譲渡不動産の所有期間により、所得税等の税率が異なります。

- 所得税額・住民税額=譲渡所得×不動産所有期間別の税率

譲渡所得

譲渡所得は、次のとおり計算します。なお、下記計算式によって譲渡所得が発生しない場合(譲渡損失が発生する場合)、所得税等は課税されません。

- 取得費

売却不動産取得時の費用です。購入・建築代金(建物は減価償却費相当額控除)、仲介手数料、印紙税、登録免許税、不動産取得税、特別土地保有税、司法書士報酬、造成費、測量費などです。

- 相続税額のうち一定額を計上できる場合があります。詳細について、不動産相続に関する税金 - 相続財産を譲渡した場合の取得費の特例の活用をご覧ください。

- 譲渡価額の5%を「概算取得費」として計上することも可能ですが、その場合は実際の取得費を計上できなくなります。

- 譲渡費用

売却時の費用です。仲介手数料、印紙税、測量費、司法書士報酬、建物を取り壊して土地を売却したときの解体費用などです。

- 特別控除額

次の場合、特別控除の特例を受けられる場合があります。

- 公共事業などのために土地建物を売った場合の5,000万円の特別控除

- マイホーム(居住用財産)を売った場合の3,000万円の特別控除

- 特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除

- 特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除

- 平成21年・平成22年に取得した国内の土地を譲渡した場合の1,000万円の特別控除

- 農地保有合理化などのために土地を売った場合の800万円の特別控除

注意点は、下記のとおりです。

- 各特別控除額は、特例ごとの譲渡益が限度となること

- 特別控除額は、年計5,000万円が限度となること

マイホーム売却の場合の特別控除額については、マイホームを売ったときの特例をご覧ください。

譲渡損失が発生する場合

一定の居住用財産の売却により譲渡損失が発生した場合は、その年の他の所得と通算する「損益通算」や、通算しきれなかった譲渡損失を翌年以降3年間繰り越すことができる「繰越控除」ができることがあります。

詳細については、マイホームを売ったときの特例をご覧ください。

不動産所有期間別の税率

譲渡所得による所得税等の税率は、譲渡不動産の所有期間により異なります(長期譲渡所得と短期譲渡所得)。所有期間の計算方法に注意が必要です。

マイホーム売却の場合の軽減税率については、マイホームを売ったときの特例をご覧ください。

長期譲渡所得と短期譲渡所得

取得日から譲渡した年の1月1日までを計算し、所有期間が5年超の場合は長期譲渡となり、5年以下の場合は短期譲渡となります。

税率は次のとおりです。

| 区分 | 所得税 | 復興特別所得税 | 住民税 | 税率の合計 |

|---|---|---|---|---|

| 長期譲渡所得 | 15% | 0.315% | 5% | 20.315% |

| 短期譲渡所得 | 30% | 0.63% | 9% | 39.63% |

所有期間の計算方法

所有期間を計算する場合、「取得日」と「譲渡日」の定義に注意します。

「取得日」については、取得原因により起算点が異なります。

| 取得原因 | 取得日の起算点 |

|---|---|

| 下記以外 | 引き渡しを受けた日 or 契約した日(選択制) |

| 相続・贈与 | 前所有者の取得日 |

| 固定資産の交換・収用 | 旧資産の取得日 |

「譲渡日」は、引き渡した日または契約した日を選択できます。双方の年が異なる場合、遅い方を譲渡日としたほうが所有期間が長くなります。

マイホームを売ったときの特例

マイホーム(自己居住用財産)を売却した場合は、次表の特例を受けられる場合があります。

| 制度名 | 概要 | |

|---|---|---|

| 1 | 居住用財産を譲渡した場合の 3,000万円の特別控除の特例 | 譲渡所得から3,000万円まで控除可能 |

| 2 | マイホームを売ったときの 軽減税率の特例 | 長期譲渡所得の税率を6,000万円以下の部分について約30%カットできる |

| 3 | 特定のマイホームを 買換えたときの特例 | 課税を将来に繰り延べることができる |

| 4 | マイホームを買換えた場合の 譲渡損失の損益通算 及び繰越控除の特例 | 旧居宅に関する譲渡損失を、その年の他の所得と損益通算できる 控除しきれなかった譲渡損失は、譲渡の年の翌年以後3年間繰越控除できる |

| 5 | 特定のマイホームの 譲渡損失の損益通算 及び繰越控除の特例 | 住宅ローンの残債を下回る価額で売却して生じた譲渡損失を、その年の他の所得と損益通算できる 控除しきれなかった譲渡損失は、譲渡の年の翌年以後3年間繰越控除できる |

上記表の1と2は、同一年に重複適用できます。

上記表1・2・3共通の適用要件

居住用財産を譲渡した場合の3,000万円の特別控除の特例・マイホームを売ったときの軽減税率の特例・特定のマイホームを買換えたときの特例の共通の適用要件は、次のとおりです。

- 自分が居住する家屋または家屋および敷地・借地権を売却すること

- 以前に住んでいた家屋や敷地等の場合は、住まなくなった日から3年目の年の12月31日までに売ること

- 売手と買手の関係が、親子や夫婦など特別な間柄でないこと

- 特別な間柄には、このほか生計を一にする親族、内縁関係にある人、特殊な関係のある法人なども含まれる

- 売った家屋や敷地について、次の特例の適用を受けていないこと

- 収用等に伴い代替資産を取得した場合の課税特例

- 交換処分等に伴い資産を取得した場合の課税特例

- 換地処分等に伴い資産を取得した場合の課税特例

- 特定の事業用資産の買換えの場合の譲渡所得の課税特例

- 特定の事業用資産を交換した場合の譲渡所得の課税特例

- 大規模な住宅地等造成事業の施行区域内にある土地等の造成のための交換等の場合の譲渡所得の課税特例

- 認定事業用地適正化計画の事業用地の区域内にある土地等の交換等の場合の譲渡所得の課税特例

- 特定普通財産とその隣接する土地等の交換の場合の譲渡所得の課税特例

- 平成21年及び平成22年に土地等の先行取得をした場合の譲渡所得の課税特例

居住用財産を譲渡した場合の3,000万円の特別控除の特例

本特例においては、上記表1・2・3共通の適用要件のほか、次の適用要件があります。

- 「自分が居住する家屋または家屋および敷地・借地権を売却」に、次の2つの場合も追加されます。

- 災害で家屋が滅失した場合、住まなくなった日から3年目の年の12月31日までに敷地を売ること

- 住んでいた家屋・住まなくなった家屋を取り壊した場合は、次の2つの要件に該当すること

- 家屋を取り壊した日から1年以内に敷地の譲渡契約を締結、住まなくなった日から3年目の年の12月31日までに売ること

- 譲渡契約の締結日までに、敷地を貸駐車場などその他の用に供していないこと

- 売った家屋や敷地について、次の特例の適用を受けていないこと

- 固定資産の交換の場合の譲渡所得の特例

- 収用交換等の場合の譲渡所得等の特別控除

- 売却年の前年・前々年に上記表1・3・4・5の特例の適用を受けていないこと

マイホームを売ったときの軽減税率の特例

本特例においては、上記表1・2・3共通の適用要件のほか、次の適用要件があります。

- 「自分が居住する家屋または家屋および敷地・借地権を売却」に、次の場合も追加されます。

- 災害で家屋が滅失した場合、住まなくなった日から3年目の年の12月31日までに敷地を売ること

- 売却年の1月1日時点で、売却した家屋・敷地の所有期間がともに10年を超えていること

- 売った家屋や敷地について、次の特例の適用を受けていないこと

- 固定資産の交換の場合の譲渡所得の特例

- 優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税特例

- 特定の居住用財産の買換えの場合の長期譲渡所得の課税特例

- 特定の居住用財産を交換した場合の長期譲渡所得の課税特例

- 既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換え及び交換の場合の譲渡所得の課税特例

- 特定の交換分合により土地等を取得した場合の課税特例

- 売却年の前年・前々年に本特例の適用を受けていないこと

| 区分 | 所得税 | 復興特別所得税 | 住民税 | 税率の合計 |

|---|---|---|---|---|

| 6,000万円以下の部分 | 10% | 0.21% | 4% | 14.21% |

| 6,000万円超の部分 | 15% | 0.315% | 5% | 20.315% |

特定のマイホームを買換えたときの特例

本特例においては、上記表1・2・3共通の適用要件のほか、次の適用要件があります。

- 売却価額が1億円以下であること

- 売主の居住期間が10年以上であること

- 売却年の1月1日時点で、売却した家屋・敷地の所有期間が10年を超えること

- 購入した家屋の床面積が50m2以上であり、購入した土地の面積が500m2以下であること

- 売却年の前後1年間(売却年を含む3年間)に家屋を購入すること

- 購入した家屋に、次のいずれかの期限までに居住すること

- 売却年または前年に購入…、売却年の翌年12月31日まで

- 売却年の翌年に購入…購入年の翌年12月31日まで

- 購入した家屋が耐火建築物の中古住宅で一定の耐震基準を満たしていない場合、取得日以前25年以内に建築されたものであること

- 売った家屋や敷地について、次の特例の適用を受けていないこと

- 収用交換等の場合の譲渡所得等の特別控除

- 売却年の前年・前々年に上記表1・2・4・5の特例の適用を受けていないこと

上記表4・5共通の適用要件

マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例と、特定のマイホームの譲渡損失の損益通算及び繰越控除の特例の共通の適用要件は、次のとおりです。

- 自分が居住する家屋または家屋および敷地・借地権を売却(起因となる貸付も含む)すること

- 以前に住んでいた家屋や敷地等の場合は、住まなくなった日から3年目の年の12月31日までに売却すること

- 売手と買手の関係が、親子や夫婦など特別な間柄でないこと

- 特別な間柄には、このほか生計を一にする親族、内縁関係にある人、特殊な関係のある法人なども含まれる

- 旧居宅の所有期間が売却年の1月1日時点で5年を超えていること

- 売却年の前年・前々年に、上記表1・2・3および次の特例の適用を受けていないこと

- 特定の居住用財産を交換した場合の長期譲渡所得の課税特例

- 売却年・売却年の前年以前3年内の年に、上記表4の特例の適用を受けない・受けていないこと

- 売却年の前年以前3年以内の年に生じた他のマイホームの譲渡損失について、上記表5の特例の適用を受けない・受けていないこと

マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例

本特例は、上記表4・5共通の適用要件のほか、次の適用要件があります。

- 売却年の前後1年間(売却年を含む3年間)に床面積が50m2以上の新居宅を購入すること

- 購入年の翌年12月31日までに居住する(その見込みである)こと

- 購入年の12月31日時点で、新居宅につき償還期間10年以上の住宅ローン残高があること

次の場合は、損益通算のみが可能で、繰延控除はできません。

- 旧居宅の敷地面積が500m2を超える場合(500m2超の部分に対応する譲渡損失額)

- 繰越控除を適用する年の12月31日において、新居宅について償還期間10年以上の住宅ローンがない場合

- 合計所得金額が3,000万円を超える場合(その年のみ)

特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

本特例は、上記表4・5共通の適用要件のほか、次の適用要件があります。

- 旧居宅の売買契約日の前日時点で、旧居宅について償還期間10年以上の住宅ローン残高があること

- 旧居宅の売却価額が上記住宅ローン残高を下回っていること

次の場合は、損益通算のみが可能で、繰延控除はできません。

- 合計所得金額が3,000万円を超える場合(その年のみ)

土地譲渡益重課税

譲渡する土地の所有期間によって重課される土地譲渡益重課税については、令和2年(平成32年)3月31日まで適用停止となっています。

法人売主への課税関係

法人税・法人住民税・事業税

法人が不動産を売却した場合、その売却益と他の益金とを合算して課税所得を計算し、法人税・法人住民税・事業税(法人税等)が課税されます。

土地譲渡益重課税

譲渡する土地の所有期間によって重課される土地譲渡益重課税については、令和2年(平成32年)3月31日まで適用停止となっています。

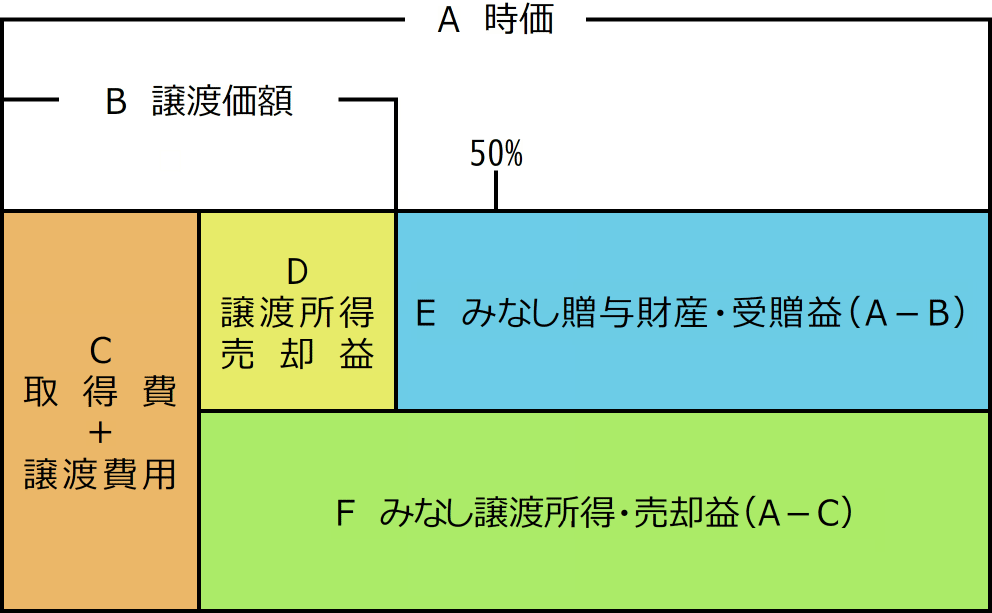

低額譲渡と課税関係

不動産を時価の50%未満の価格で売買する場合、税金に注意が必要です。

この場合、買主は「時価と譲渡価額の差額分」の贈与を受けたものとされ、売主は「時価と取得費等の差額分」の贈与をしたものとされます。

具体的に、時価と譲渡価額の差額分(E)につき、個人買主に贈与税または所得税・住民税(所得税等)、法人買主には法人税・法人住民税・事業税(法人税等)が課税されます。なお、同族会社が買主となる場合、その株主に贈与税が課税されます。

個人売主には、買主が個人か法人かにより、次のとおり課税されます。

- 買主が個人の場合は、譲渡価額と取得費・譲渡費用の差額分(D)が譲渡所得となる点に変更はありませんが、譲渡損失が発生しても繰延控除ができなくなります(譲渡損失が発生する場合)。

- 買主が法人の場合は、時価と取得費・譲渡費用の差額分(F)を譲渡所得とみなされますので、所得税等が高くなります。

法人売主には、(F)について法人税等が課税されます。

| 低額譲渡 50%未満の価格 | 買主 | ||

|---|---|---|---|

| 個人A | 法人A | ||

| 売主 | 個人B | 個人A:贈与税 (注1) 個人B:所得税等(注2) | 法人A:法人税等(注3) A株主:贈与税 (注4) 個人B:所得税等(注5) |

| 法人B | 個人A:所得税等(注6) 法人B:法人税等(注7) | 法人A:法人税等(注3) A株主:贈与税 (注4) 法人B:法人税等(注7) | |

- 時価と売買価格の差額分が贈与による取得とみなされます。

- 無資力による債務弁済困難者に対し扶養義務者から弁済に充当するために低額譲渡がされた場合、債務弁済が困難な金額部分については贈与とみなされません。

- 譲渡損失が発生してもなかったものとされ、繰延控除等できません。

- 時価と売買価格の差額分が受贈益とみなされます。

- 同族会社の場合、株主が株式価額増加分の受贈者とみなされます。

- 時価と取得費・譲渡費用の差額分が譲渡益とみなされます。

- 時価と売買価格の差額分について、雇用関係の有無により、給与所得または一時所得として課税されます。

- 時価と取得費・譲渡費用の差額分が売却益となります。